Firmenwagen: Lohnen sich Elektro- und Hybridelektrofahrzeuge noch?

Der Gesetzgeber will die Verkehrswende voranzutreiben. Er belohnt klimaschonendes Verhalten und fördert insbesondere Elektro- und Hybridelektrofahrzeuge. Allerdings steigen die Kosten für die Fahrzeugmodelle sowie die Stromkosten. Und: Die Anforderungen für die Dienstwagenbegünstigung erhöhen sich ebenfalls schrittweise. Sind Dienstfahrzeuge unter diesen Voraussetzungen überhaupt noch interessant? Was Unternehmen zu Elektro- und Hybridelektro-Firmenwagen wissen sollten, erklärt André Rogge, Steuerberater bei Ecovis in Dresden.

Welche Fahrzeuge sind begünstigt?

Der Gesetzgeber fördert reine Elektrofahrzeuge und manche Hybridelektrofahrzeuge. Die größte Begünstigung, die Viertel-Regelung (0,25-Prozent-Regelung), erhalten reine Elektrofahrzeuge, also Fahrzeuge, die keine Kohlendioxidemission haben, und deren Bruttolistenpreis nicht mehr als 60.000 Euro beträgt. Kostet das Elektrofahrzeug mehr, gilt die Halb-Regelung (0,5-Prozent-Regelung), die auch für bestimmte Hybridelektrofahrzeuge gilt. Diese Regelungen dienen dazu, den Entnahmewert oder den zu versteuernden Teil bei der Privatnutzung zu berechnen. Bei der 0,25-Prozent-Regelung ist als Bemessungsgrundlage lediglich ein Viertel des Bruttolistenpreises anzusetzen, bei der 0,5-Prozent-Regelung die Hälfte.

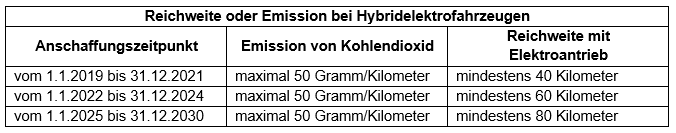

Die Voraussetzungen für die steuerliche Begünstigung von Hybridfahrzeugen sind gestaffelt. Hybridelektrofahrzeuge sind nur dann begünstigt, wenn Emission oder Reichweite gewisse Vorgaben erfüllen. Die Staffelung richtet sich dabei nach dem Anschaffungszeitpunkt.

Sind die Voraussetzungen für ein Hybridelektrofahrzeug erfüllt, gilt die Halb-Regelung.

Wo liegt der steuerliche Vorteil bei Elektro- und Hybridelektro-Firmenwagen?

Die Möglichkeit einer privaten Nutzung eines Firmenwagens wird besteuert – entweder nach der Ein-Prozent-Regelung oder anhand der Fahrtenbuchmethode. Für begünstigte Elektro- und Hybridelektrofahrzeug ist eine Halbierung des Bruttolistenpreises bei der Ein-Prozent-Regelung oder eine Halbierung der Anschaffungskosten oder vergleichbarer Aufwendungen (zum Beispiel der Leasingrate) bei der Fahrtenbuch-Regelung vorgesehen. Davon profitieren sowohl Unternehmen als auch Beschäftigte, die ein Fahrzeug überlassen bekommen. Für reine Elektrofahrzeug mit Bruttolistenpreis bis 60.000 Euro ist die Bemessungsgrundlage sogar auf ein Viertel herabgesetzt.

Beispiel: Auswirkung beim Unternehmen

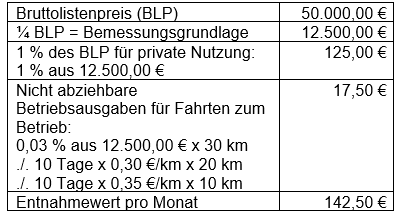

Eine Unternehmerin oder ein Unternehmer schafft sich im Jahr 2021 ein elektrisch betriebenes betriebliches Kraftfahrzeug (Kfz) mit einem Bruttolistenpreis von 50.000 Euro an. Das Kfz wird auch für private Fahrten und Fahrten zwischen der Wohnung und dem Betrieb in 30 Kilometer Entfernung an zehn Tagen im Monat genutzt.

So lässt sich der ertragsteuerliche Entnahmewert pro Monat berechnen

Zum Vergleich: Ein konventionelles, etwas preiswerteres Auto mit 40.000 Euro Bruttolistenpreis hätte einen Entnahmewert von 665 Euro. „Die steuerlichen Regeln für Firmenwagen sind äußert komplex. Wir empfehlen unseren Mandantinnen und Mandanten daher, sich mit dem persönlichen Berater zu besprechen, wenn es darum geht, ein Firmenfahrzeug zu kaufen oder zu leasen. Das kann sich finanziell richtig auszahlen“, sagt Steuerberater Rogge.