E-Rechnung

Stand: 18.10.2024

Mit der Einführung der verpflichtenden Ausstellung der neuen elektronischen Rechnung (E-Rechnung) hat die Ampel-Regierung ein im Koalitionsvertrag 2021 formuliertes Ziel erfüllt.

Die E-Rechnung soll außerdem den Weg für das voraussichtlich ab 2030 unionsrechtlich zwingend vorgesehene transaktionsbezogene Meldesystem ebnen. Laut der vorgesehenen Regelung muss Deutschland ein umfassendes Meldesystem für innergemeinschaftliche Umsätze im B2B-Bereich einführen. In diesem Zusammenhang wird die E-Rechnung verpflichtend sein.

Die gesetzliche Umsetzung der E-Rechnung erfolgte im Wachstumschancengesetz.

Die wesentlichen Fakten sind:

- Ab 2025 muss jeder Unternehmer* E-Rechnungen empfangen und verarbeiten können

- Ab 2025 müssen Unternehmer* für bestimmte Ausgangsumsätze E-Rechnungen ausstellen. Übergangsregelungen sollen den Wechsel zur E-Rechnung erleichtern.

Welche Unternehmer betroffen sind, können Sie den nachfolgenden Übersichten entnehmen.

Übergangsreglungen zur Ausstellungspflicht*

| bis einschließlich 2026 | 2027 |

| Papier- & PDF-Rechnung zulässig | Papier- und PDF-Rechnungen zulässig für Unternehmer mit einem Umsatz (i.S.d. § 19 Abs. 3 UStG) von nicht mehr als 800.000 Euro im vorangegangenen Kalenderjahr |

Die wesentlichen Rahmenbedingungen sind mit dem Gesetzeswortlaut abgesteckt. Die technischen und prozessualen Voraussetzungen müssen noch geschaffen werden. Die fachlichen Herausforderungen und Details bei der Umsetzung sind noch nicht vollständig geklärt. Ein Teil der Fragen beantwortet das Bundesfinanzministerium (BMF) mit seinem Schreiben vom 15. Oktober 2024.

FAQ

- Was ändert sich durch die Pflicht?

- Was ist die E-Rechnung?

- Wer ist betroffen?

- Gibt es Übergangsreglungen?

- Gibt es Ausnahmen von der Pflicht zur Ausstellung der E-Rechnung?

- Was müssen Unternehmer* jetzt tun?

- Ist eine E-Rechnung ohne weiteres lesbar?

- Wie kann eine E-Rechnung empfangen werden?

- Kann das E-Rechnungsformat frei gewählt werden?

- Was gilt bei Dauerrechnungen?

- Anzahlungsrechnungen im E-Rechnungsformat – geht das?

- Welche Auswirkung hat die E-Rechnung auf den Vorsteuerabzug?

- Was kommt nach der Einführung der E-Rechnung?

Was ändert sich durch die Pflicht?

Für bestimmte Umsätze müssen Unternehmer* verpflichtend eine E-Rechnung ausstellen. Tun sie das nicht, liegt eine Ordnungswidrigkeit vor und der Leistungsempfänger erhält keinen Vorsteuerabzug, denn ihm liegt in diesem Fall keine ordnungsgemäße Rechnung vor.

Was ist die E-Rechnung?

Als E-Rechnung gelten grundsätzlich nur Rechnungen, die der europäischen Norm EN 16931 entsprechen. Vereinfacht ausgedrückt ist dies ein besonderer XML-Datensatz. In Deutschland erfüllen die Anforderungen unter anderem der XStandard oder das ZUGFeRD-Format ab Version 2.0.1 (ausgenommen die Profile MINIMUM und BASIC-WL).

Alternativ können sich Rechnungsaussteller und Rechnungsempfänger gemeinsam auf die Verwendung eines anderen strukturierten elektronischen Formats einigen. Dies ist insbesondere für Unternehmer* interessant, die bereits heute einen vollautomatisierten Datenaustausch wie beispielsweise mittels Datenaustausch im EDI-Verfahren nutzen. Hier gilt es künftig die richtige und vollständige Extraktion und Übermittlung an das künftige transaktionsbezogene elektronische Meldesystem mit ausreichend Vorlaufzeit anzupassen und sicherzustellen. Die extrahierten Informationen müssen daher der europäischen Norm entsprechen oder mit dieser kompatibel sein.

Damit sind insbesondere Rechnungen im PDF-Format nicht mehr als elektronische Rechnung anerkannt und stehen auf einer Ebene mit der Papierrechnung. Diese Rechnungen heißen künftig „sonstige Rechnungen“ und sind von der E-Rechnung abzugrenzen.

Wer ist betroffen?

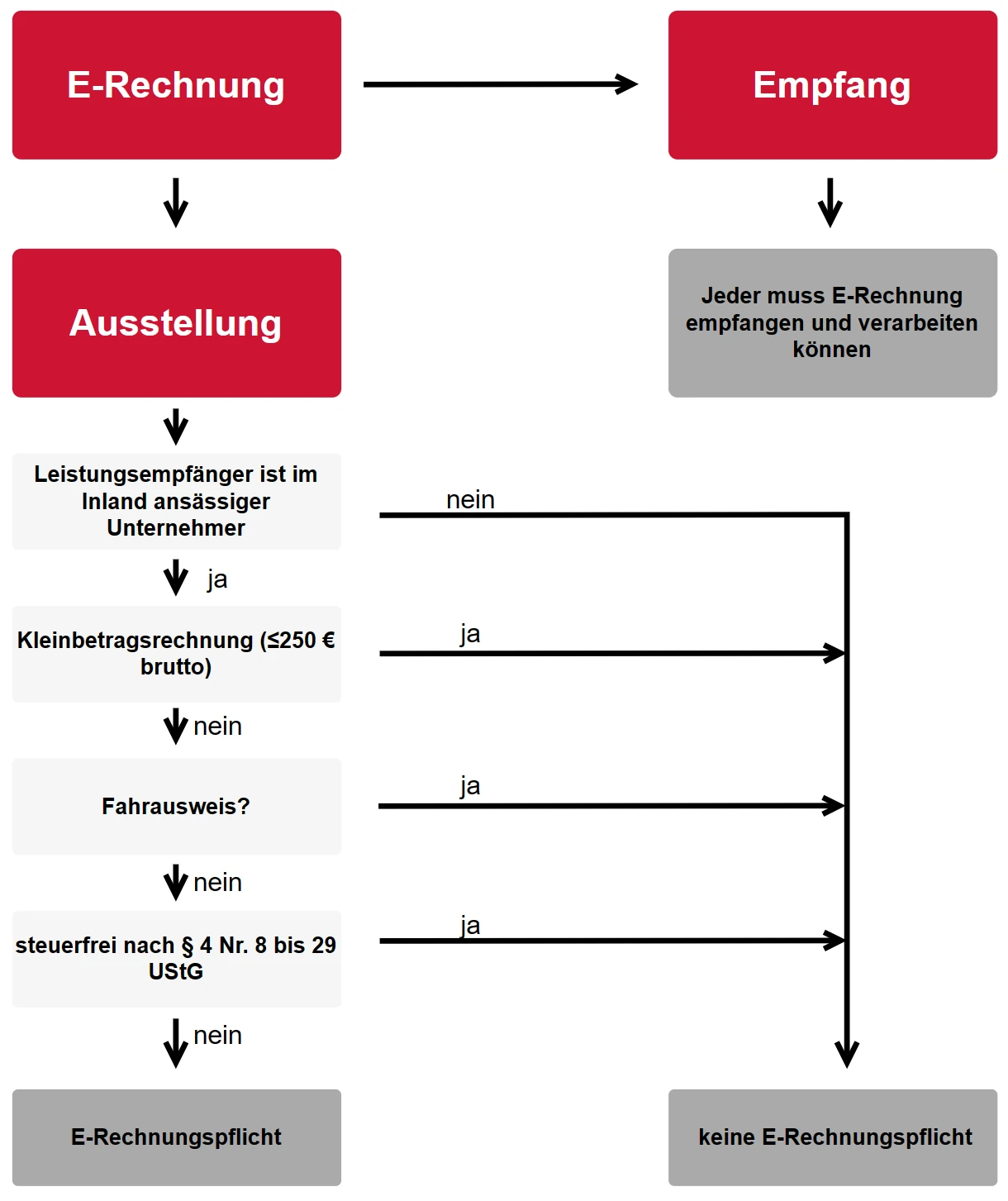

Empfang

Grundsätzlich ist jeder Unternehmer* von der neuen E-Rechnung betroffen. Denn sie müssen technisch in der Lage sein, eine E-Rechnung empfangen und verarbeiten zu können.

Ausstellung

Unternehmer* müssen für Umsätze gegenüber einem im Inland ansässigen Unternehmer E-Rechnungen ausstellen. Ein Leistungsempfänger gilt als im Inland ansässig, wenn er seinen Sitz, seine Geschäftsleitung, seinen Wohnsitz oder gewöhnlichen Aufenthalt oder eine am Umsatz beteiligte Betriebsstätte im Inland hat.

Gibt es Übergangsreglungen?

Empfang

Ab 2025 muss jeder Unternehmer* E-Rechnungen empfangen und verarbeiten können. Die technischen Voraussetzungen hierfür müssen bis dahin geschaffen worden sein. Es gibt keine Übergangsreglungen für den Empfänger!

Ausstellung

Grundsätzlich besteht ab dem 01. Januar 2025 eine Pflicht zur Ausstellung von E-Rechnungen für bestimmte Umsätze. Betroffen sind alle Umsätze, die ab dem 01. Januar 2025 ausgeführt werden. Jedoch bestehen folgende Übergangsreglungen:

- bis einschließlich 2026 – Papier- & PDF-Rechnungen sind noch zulässig.

- 2027 – Papier- und PDF-Rechnungen sind nur für ausstellende Unternehmer mit einem Umsatz (i.S.d. § 19 Abs. 3 UStG) von nicht mehr als 800.000 Euro im vorangegangenen Kalenderjahr zulässig.

- 2026 und 2027 – PDF-Rechnung sind zulässig, wenn der Austausch im EDI-Verfahren erfolgt. Dies bedarf der Zustimmung des Empfängers.

Gibt es Ausnahmen von der Pflicht zur Ausstellung der E-Rechnung?

In folgenden Fällen muss keine E-Rechnung erstellt werden:

- Kleinbetragsrechnungen (≤ 250 Euro brutto)

- Fahrausweise

- Umsätze, die nach § 4 Nr. 8 bis 29 UStG steuerfrei sind

Für Kleinunternehmer ist eine Erleichterung geplant. Demnach müssten Kleinunternehmer keine E-Rechnungen ausstellen. Voraussetzung ist jedoch, dass die Beschlussempfehlung des Finanzausschusses vom 16.10.2024 (BT-Drucksache 20/13419) zum Jahressteuergesetzes 2024 in das finale Gesetz übernommen wird. Dies bleibt abzuwarten.

Weiteren Ausnahmen gibt es aktuell nicht. Damit gilt die E-Rechnungspflicht zum Beispiel auch für pauschalierende Landwirte und Selbstständige.

Was müssen Unternehmer* jetzt tun?

Zunächst sollten Unternehmer* den Stand der Digitalisierung überprüfen: Schreiben Sie Rechnungen noch auf Papier oder ist schon eine digitale Rechnungsschreibung und alle zugehörigen Prozesse vorhanden?

Von der Bestandsaufnahme hängen die nächsten Schritte ab:

- Einrichten und Verwenden einer eigenen Rechnungsempfangs-E-Mail-Adresse, zum Beispiel „rechnung@[unternehmensname].de“. Geben Sie diese Adresse an Ihre Lieferanten.

- Prüfung, ob

- die aktuelle Softwareumgebung Eingangsrechnungen im E-Rechnungsformat verarbeiten kann und

- die zur Rechnungsstellung verwendete Software die Erstellung von E-Rechnungen ermöglicht oder zum Frist-Ablauf der Übergangsregelung ermöglichen wird.

- Möglicherweise wird die Neueinführung einer E-Rechnungskonformen Softwarelösung erforderlich. Der im Bereich der von Steuerberatern häufig eingesetzten Softwareanbieter „DATEV“ entwickelt und bietet beispielsweise unterschiedliche Module für unterschiedliche Bedürfnisse der Mandanten an.

- Prozesserstellung zum Umgang mit E-Rechnungen sowie Einbindung der Mitarbeiter in die neuen Prozesse. Gegebenenfalls Schulung in fachlicher und technischer Hinsicht.

Ist eine E-Rechnung ohne weiteres lesbar?

Nein. Während Papier- und PDF-Rechnungen bildhafte, für Menschen lesbare Darstellungen visualisieren, bildet die E-Rechnung einen strukturierten Datensatz ab. Der wesentliche Unterschied zwischen einer eingescannten Papier- oder PDF-Rechnung und einer E-Rechnung liegt darin, dass eine E-Rechnung nach EU-Norm eine in einem strukturierten Format ausgestellte Rechnung ist, die elektronisch übermittelt und empfangen wird. Außerdem ermöglicht sie eine automatische und elektronische Verarbeitung ohne Medienbrüche. Das bedeutet, dass sie anders als eine Papier- oder PDF-Rechnung

- als reines semantisches Datenformat konzipiert ist und es somit ermöglicht, Rechnungsdaten direkt und ohne Medienbruch in die verarbeitenden Systeme zu importieren.

- auf einem XML-Format basiert, das in erster Linie der maschinellen Verarbeitung dient und sich nicht für eine Sichtprüfung eignet. Durch den Einsatz von Visualisierungsprogrammen kann der XML-Datensatz allerdings auch für den Menschen lesbar dargestellt werden.

Wie kann eine E-Rechnung empfangen werden?

Die E-Rechnung muss in elektronischer Form übermittelt werden. Dies wird üblicherweise per E-Mail oder den Download über ein (Kunden-)Portal erfolgen. Anschließend muss die E-Rechnung nach den Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) im bestehenden Format verarbeitet und archiviert werden.

Kann die E-Rechnung nicht empfangen werden oder wird die Annahme verweigert scheidet mangels Empfang der Rechnung auch ein Vorsteuerabzug aus. In diesem Fall hat der Unternehmer auch kein Anrecht auf eine alternative Ausstellung einer sonstigen Rechnung (zum Beispiel auf Papier oder als PDF). Es sollte daher pünktlich zum 01. Januar 2025 die Empfangsbereitschaft gesichert werden.

Kann das E-Rechnungsformat frei gewählt werden?

Ja, sofern das Format die E-Rechnungsanforderungen erfüllt (zum Beispiel Norm EN 16931 oder ein anderes anerkanntes Format über EDI oder EDIFACT). Welches Format schlussendlich verwendet wird hängt von den Vereinbarungen der Vertragsparteien ab. Es kann daher passieren, dass Unternehmer mit mehreren unterschiedlichen Formaten konfrontiert sind. Es gilt daher, bereits bei Vertragsabschluss das Format zu regeln.

In Deutschland sind die gängigsten Dateiformate ZUGFeRD und die X-Rechnung.

Was gilt bei Dauerrechnungen?

Dauerrechnungen werden häufig bei Dauerschuldverhältnissen, zum Beispiel Mietverhältnissen verwendet. Sie sollen die laufende Rechnungsstellung erleichtern.

Für vor dem 01. Januar 2027 als sonstige Rechnung erstellte Dauerrechnungen besteht keine Pflicht, zusätzlich eine E-Rechnung auszustellen, solange sich die Rechnungsangaben nicht ändern. Somit müssen bestehende Dauerrechnungen nicht durch eine Initial-E-Rechnung ersetzt werden.

Für Fälle nach dem 01. Januar 2027 oder bei Änderungen an bestehenden Verträgen ist es ausreichend, wenn einmalig für den ersten Teilleistungszeitraum eine E-Rechnung ausgestellt wird. Diese muss den zugrundeliegenden Vertrag als Anhang enthalten oder im sonstigen Inhalt klarstellen, dass es sich um eine Dauerrechnung handelt. Ergeben sich danach erneut Änderungen, zum Bespiel durch die Anpassung der Miete, ist auch die E-Dauerrechnung zu ändern.

Anzahlungsrechnungen im E-Rechnungsformat – geht das?

Derzeit sind die Anforderungen an eine umsatzsteuerrechtlich korrekte Endrechnung, also die Abrechnung über die gesamte Leistung mit Absetzung der Anzahlungen, noch nicht im strukturierten Teil einer E-Rechnung darstellbar.

Daher bietet es sich an, statt einer Endabrechnung die auch zulässige Restrechnung zu nutzen. Das ist eine Abrechnung nur über den Restbetrag. Diese Lösung wird jedoch vor allem für die Baubranche noch nicht praktikabel sein.

Aufgrund der noch bestehenden technischen Einschränkungen beanstandet das BMF nicht, wenn eine bis zum 31. Dezember 2027 als E-Rechnung ausgestellten Endrechnung die vor der Ausführung der Leistung vereinnahmten Teilentgelte und die darauf entfallenden Steuerbeträge in einem Anhang aufführt. Auf diesen Anhang ist in der Endrechnung ausdrücklich hinzuweisen.

Dieser Anhang muss jedoch als unstrukturierte Datei in der E-Rechnung als Anhang enthalten sein. Das bedeutet, der Unternehmer* muss ein Format wählen, in dem der strukturierte Datensatz der E-Rechnung und der unstrukturierte Teil in Form des Anhangs technisch mit einander verbunden sind. Das ist zum Beispiel bei hybriden Formaten möglich.

Welche Auswirkung hat die E-Rechnung auf den Vorsteuerabzug?

Stellt der leistende Unternehmer* eine E-Rechnung aus, ist diese das maßgebende Originaldokument. Nur dieses berechtigt zum Vorsteuerabzug.

Im Übergangszeitraum ist eine Papier- oder PDF-Rechnung zulässig. Darf der Rechnungsausstellende Unternehmer* die Übergangsregelung anwenden, ist eine Papier- oder PDF Rechnung auch für den Vorsteuerabzug noch zulässig. Der Rechnungsempfänger darf auf die richtige Anwendung der Übergangsregelung vertrauen, sofern ihm keine gegenteiligen Informationen vorliegen.

Was kommt nach der Einführung der E-Rechnung?

Im Rahmen der Initiative der Europäischen Kommission „VAT in the Digital Age“ (ViDA) ist die Einführung eines transaktionsbezogenen Meldesystems vorgesehen. Die geplanten Hauptpfeiler des Projektes sind:

- Verpflichtende E-Rechnung für innergemeinschaftliche Umsätze zwischen Unternehmern (B2B)

- E-Rechnung muss spätestens zwei Tage nach Leistungserbringung erfolgt sein

- Sammelrechnungen sind nicht mehr zulässig

- Zusätzliche Pflichtangaben in einer Rechnung

- Einführung eines transaktionsbezogenen Meldesystems für innergemeinschaftliche Umsätze, das heißt jeder Umsatz ist separat zu melden. Das System ersetzt die bisherige Zusammenfassende Meldung.

- Die Meldung muss spätestens zwei Tage nach Rechnungsstellung erfolgt sein oder vier Tage nach Leistungserbringung

Aktuell ergeben sich Änderungen im ViDA-Projektund es bestehen auf EU-Ebene noch Unstimmigkeiten. Es bleibt abzuwarten, wann und wie sich diese klären lassen.

Aktuelles zur E-Rechnung

- Aufzeichnung und Präsentation des Online-Seminars vom 23.10.2024: Die neue E-Rechnungspflicht – Was Unternehmen jetzt wissen müssen

- E-Rechnung: Was gilt für Vorsteuerabzug und Dauerrechnungen?

- E-Rechnung: Was für Vereine gilt

- Die E-Rechnung wird ab 2025 für Unternehmer und Selbstständige Pflicht

- E-Rechnung: Die digitale Rechnung als Chance für Unternehmen

- E-Rechnung: Was auf Unternehmen zukommt

- E-Rechnung: Bald obligatorisch für alle Unternehmen

- Umsatzsteuer: EU plant neue Vorschriften in Zeiten der Digitalisierung

Video

Ecovis erklärt die E-Rechnung, die ab 2025 zur Pflicht wird: